Genom historien har utvecklingen på aktiemarknaden varit en lång uppgång. Ändå dyker det då och då upp händelser som påverkar aktiekurserna negativt. Dessa nedgångar är det möjligt att tjäna pengar på – men hur gör du detta i praktiken?

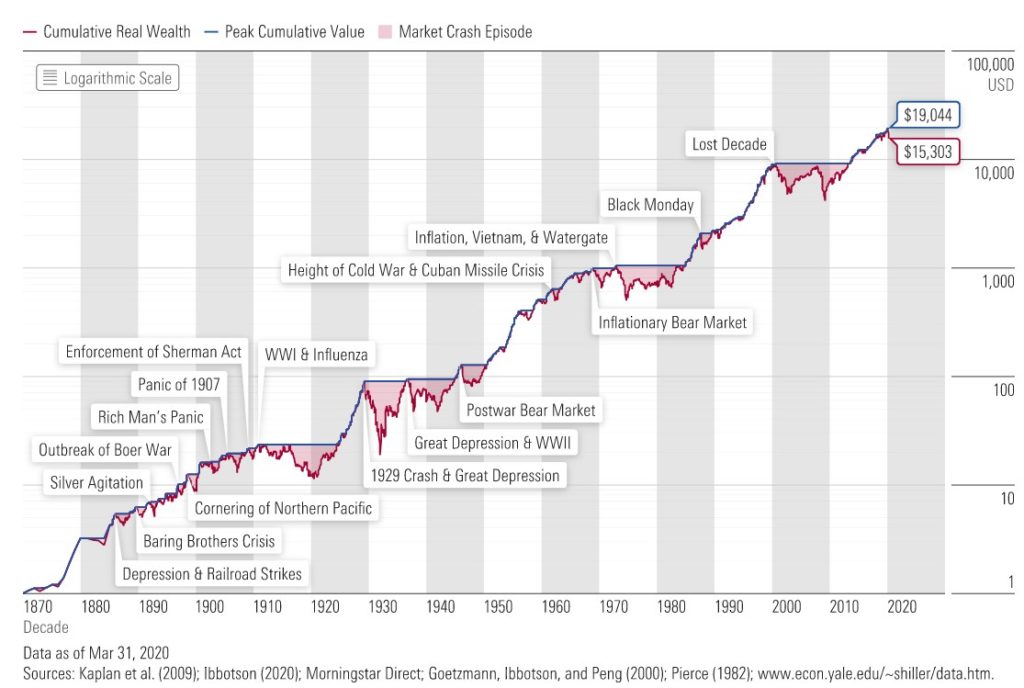

Om du tar på dig de historiska glasögon och tittar på aktiemarknadens utveckling under de senaste 100 åren skriker grafen till dig att du bör investera i aktiemarknaden – hellre igår än idag. Den historiska avkastningen på aktiemarknaden slår både bostadsinvesteringar och ränteplaceringar.

Ändå är det många traders och investerare som tjänar pengar på att satsa på kursfall, så kallat att “blanka” marknaden. Vissa kallar det också att “korta”, “gå kort”, “ligga kort” “sälja marknaden” “att shorta” eller “shortselling”. Kärt barn har många namn.

Den mest vanliga tillgången att blanka är aktier, men det är också möjligt att blanka en lång rad andra tillgångsklasser som index, ETF:er, valuta, råvaror och kryptovaluta hos en nätmäklare.

|

I denna artikel förklarar vi hur du kan få en positiv avkastning på dina investeringar även om marknaden faller. Vi tittar även på en kort video där vi visar hur de rent konkret gör om du vill blanka marknaden. Men allra först börjar vi med att förklara vad blankning egentligen är.

Vad innebär det att blanka?

Om du blankar marknaden, exempelvis genom att blanka en aktie, säljer du lånade aktier som du vid ett senare tillfälle köper tillbaka och levererar till aktiens ursprungliga ägare.

Vi kan titta på ett praktiskt exempel från ett par grannar en försommardag. Du ser att familjen Svensson på den andra sidan av häcken har köpt sig en ny gräsklippare som kan göra underverk för din gräsmatta. Samtidigt vet du att Svensson ska på en veckas semester till lägenheten i Spanien och därför frågar du om du kan låna gräsklipparen i en vecka.

Som de goda grannarna familjen Svensson är, säger de självklart ja. Nöjd tar du med dig gräsklipparen hem. Dagen efter säger en kollega på ditt jobb att han gärna vill köpa gräsklipparen du har lånat för 5000 kronor. Du vet att detta är priset i butiken så du går med på att sälja (utan att fråga den egentliga ägaren).

Samtidigt vet du att rean i den lokala byggmarknaden börjar om ett par dagar, så du satsar på att hittar samma modell av gräsklipparen till ett billigare pris där. Och precis som du hoppats, finner du en likadan gräsklippare till kampanjpriset 4000 kronor. Du slår till, levererar gräsklipparen tillbaka till Svensson när de kommer hem från semestern och tjänar 1000 kronor på att ha lånat den av dem.

Hur blankar man en aktie?

När du kortar en aktie illustrerar gräsklipparexemplet ovanför processen på ett bra sätt. Låt oss se på ett exempel som kunde varit hämtat direkt från börsen:

Vi föreställer oss att du som många andra följer med i utvecklingen av Boliden. För enkelhetens skulle säger vi att priset på en Boliden-aktie är 300 kronor.

Enligt din analys räknar du med att företaget kommer komma med en svag kvartalsrapport om några veckor och att dagens aktiekurs inte reflekterar det reella värdet av företaget. Du antar att detta först kommer att gå upp för marknaden vid publiceringen av kvartalsrapporten.

Därför bestämmer du dig för att korta Boliden. Det betyder att en motpart lånar dig av hans eller hennes aktier som du kan sälja på den öppna marknaden till 300 kronor styck. Vi säger att du lånade 100 aktier som du säljer för totalt 30000 kronor.

|

Under veckorna fram till kvartalsrapportspubliceringen ligger Boliden-kursen relativt stabilt runt 300 kronor men precis som du antog blir kvartalsrapporten en besvikelse och kursen faller de efterföljande dagarna till 280 kronor.

Du väljer att köpa tillbaka de 100 aktierna du sålt för 28000 kronor. Den ursprungliga ägaren av aktierna får sina 100 aktier tillbaka samtidigt som du har fått ett överskott på 2000 kronor.

Exemplet är naturligtvis lite förenklat då ägaren av värdepapperna mottar ränta för att låna ut aktier. Räntan varierar beroende på vilken aktie du kortar.

Tänk också på, i motsats till exemplet med gräsklipparen, att den som lånar ut aktier till en shortseller är införstådd med att du försöker tjäna pengar på det. Det är inte säkert att familjen Svensson tycker att det är en bra idé.

Var kan jag låna aktier till blankning?

Du kan inte korta en aktie om ingen är villig att låna ut aktier i det aktuella bolaget. I realiteten kan vem som helst låna ut sina aktier, men det är vanligtvis från stora fonder, banker och mäklarhus som du kan få låna aktier.

När du lånar aktier kräver handelsplattformen att du har en säkerhetsmarginal (margin) på ditt konto, så att du är i stånd till att betala om aktiekursen skulle stiga betydligt från nivån där du kortade.

Grunden till att någon väljer att låna ut sina aktier är att du som kortar får betala en ränta till utlånaren. På det sättet är utlånaren garanterad en intäkt även om marknaden och värdet på de utlånade aktierna skulle falla.

Som kund kan du korta aktier hos alla de stora och etablerade nätmäklarna. Hos Markets har du möjlighet att korta aktie-CFD:er i en lång rad globala aktier genom deras CFD-plattform.

Det är generellt lättare att korta via CFD-handel. CFD:er avspeglar blott kursen på den underliggande tillgången vilket medför att det är lättare att ”få tag” i aktier att korta. CFD har också många andra fördelar som du kan läsa om i denna artikel.

Se videon nedan om hur du gör enkelt kortar marknaden hos Markets:

Om du inte känner till nätmäklaren kan du läsa vår recension här.

Riskhantering vid blankning

Som med alla former av investering finns det också risker i samband med shortselling. Riskerna är större än i vanlig aktiehandel, något som i huvudsak beror på två orsaker.

- Kostnader: När du köper aktier i ett bolag är det inga direkta kostnader i samband med detta (förutom ett mindre courtage). Tvärtom kan du många gånger få betalt för att äga aktier, inte bara genom långsiktig kursuppgång, men också genom aktieutdelningar. När du sysslar med shortselling får du inte samma del i utdelningen och i tillägg tillkommer det ränteutgifter som du betalar till utlånaren.

- Potentiellt större förlust: När du köper en aktie är det värsta som kan ske att du förlorar 100% av investeringen. Detta sker om aktiekursen faller till noll, exempelvis om bolaget går i konkurs. När du kortar aktier kan förlusten överstiga 100% då aktiekursen i teorin kan stiga till det oändliga.

Det är framförallt punkt två som utgör den största risken för dig som kortar aktier. Det är nämligen så att utlånaren när som helst kan kräva aktierna tillbaka och om det sker ska du ut ur marknaden och köpa aktierna till det aktuella priset. Därför är det viktigt att du är införstådd med vilken risk du tar på dig när du kortar. Det kan t. ex. var en god idé att inte sitta med en short-position i en länge period.

Short squeeze

Om vi tittar på Boliden-exemplet igen (där du kortar aktien till 300 kr), kan ett ”skräckscenario” vara att det kommer en extremt positiv nyhet i Boliden. Det kommer ett pressmeddelande utanför börsens öppningstid och när börsen öppnar kl. 09.00 dagen efter stiger kursen till himlen.

Detta kallas short squeeze. Om en aktiekurs plötsligt sätter kurs mot månen och det därför inte finns många säljare på marknaden, kan shortsellers få problem med att köpa tillbaka det samma antal aktier som de lånade. Det medför i sin tur att aktiekursen stiger ytterligare och att det blir ännu dyrare för shortsellers att få tag i aktierna som ska levereras tillbaka. En short squeeze uppstår lättare i bolag där det är en relativt stor del av aktierna som är utlånade eller i företag där volym och omsättning är låg.

Och om långivaren kräver sina aktier tillbaka har du inget annat val än att köpa dem till gällande kurs, något som kan bli en dyr affär.

Vi tycker också att du ska förstå följande risker som finns i samband med att korta marknaden:

- Hävstångseffekten: När du kortar CFD:er behöver du bara lägga in en säkerhet för delar av investeringen, resten lånar du av nätmäklaren. Det medför en risk för att du förlorar mer än den ursprungliga investeringen och att din position tvångsstängs om kursen rör sig upp och du inte har tillräcklig med underhålls-margin. Läs för övrigt mer om margin i vår artikeln om CFD-handel.

- Fel timing: Investerar du långsiktigt i aktier är det inte alltid att timingen är lika betydelsefull. Vid shortselling är denna aspekt viktigare och det kan vara svårt att veta när det är rätt läge att korta en aktie. Kom ihåg att om en aktie är övervärderad kan det ta lång tid före marknaden inser detta och i mellantiden betalar du räntor samt lever med risken för att aktierna blir kallade tillbaka.

Risk/reward – fördelar med blankning

De flesta investeringsformer som är förknippade med hög risk har ofta en motsvarande stor uppsida. Så är det också när man går kort. Om du som trader lyckas att förutsäga och ”tajma” marknadsrörelserna korrekt kan du få hög avkastning på relativt kort tid. På handelsplattformar som erbjuder CFD-handel kan du handla med hävstång, något som betyder att relativt små insatser ger dig stor exponering i marknaden och större avkastning om marknaden faller (för dig som kortar).

Om du vet hur man använder shortselling som investeringsform har du även goda möjligheter till att använda den som en form för hedge. Om du har många investeringar i aktiemarknaden och marknaden faller kraftigt kanske du vill minska din risk. Då kan du välja att korta ett brett aktieindex som exempelvis S&P 500 för att hedga dina långa positioner. Detta kostar dig mindre än att sälja alla dina positioner och köpa tillbaka dem senare då det blir rätt höga courtagekostnader (samt att det tar tid).

|

När bör du korta?

Om du sysslar med shortselling är timing viktigare än någonsin. Marknadsrörelserna neråt går oftast mycket snabbare än uppgångarna. Detta avspeglas ofta i aktier, på bara timmar eller dagar kan en aktie falla tvåsiffrigt antal procent på en dålig kvartalsrapport eller en olycklig tweet från en president.

Tar du en kort position för sent kan du ha gått miste om hela, eller delar av kursfallet och därmed avkastningen. Går du in i positionen för tidligt kan kostnader och kortvariga kursstigningar (i väntan på nedgången) göra det dyrt eller, i vissa tillfällen, omöjligt att hålla på positionen. Kortning kan därför vara lyckat om omständigheterna är:

- Björnmarknad: En björnmarknad kan vara gyllene tider för en kortare. Björnmarknader varar ofta längre perioder och ett generellt råd till alla som investerar är att du aldrig bör investera mot trenden i marknaden. I en björnmarknad är trenden ner och det är lättare att hitta de rätta aktierna att korta i en generellt röd marknad.

- Fundamentala utmaningar: Fundamentala händelser kan uppstå både på generell och bolags-basis. Pandemier, lågkonjunktur och (handels)-krig är exempel på fundamentala händelser som kan påverka både aktier och generella marknader negativt. Sämre omsättning, regleringar och kostnadsökningar kan påverka specifika bolag i större eller mindre grad.

- Teknisk analys: Shortsellers använder i hög grad teknisk analys och många väljer att vänta med kortpositioner tills en björnmarknad bekräftas av tekniska indikatorer. Exempel på en sådan signal kan vara när två glidande medelvärden korsas, ett så kallat ”dödskors” som exempelvis uppstod under finanskrisen 2008. Se mer om detta i vår artikel om glidande medelvärden.

- ”Bubblor”: När marknadsvärdet på en aktie eller en hel sektor blir så högt att den inte under några omständigheter kan försvara förtjänsten, uppstår det som många kallar en bubbla. Vid ett eller annat tillfälle kan inte marknaden bli annat än besviken och bubblan spricker och shortsellers tjänar stora pengar på sina positioner.

Blankning– moral och etik

Med jämna mellanrum diskuteras etiken i det med att korta. Kritikerna påstår att shortsellers är cyniska investerare som är med om att förstöra välfungerande bolag medan förespråkarna menar att shortselling bidrar med likviditet i marknaden samtidigt som det fungerar som en regleringsventil som hindrar att dåliga bolag kan stiga ohämmat på hype eller oförklarlig optimism.

Det är idag lagligt att korta aktier eller generella marknader även om det med säkerhet finns aktörer som använder shorting till att säkra egen profit. Det som däremot inte är lagligt är att manipulera marknaden, och det är precis det som vissa kritiker påstår att en del shortsellers sysslar med.

Shorting är en krävande investeringsform och vi rekommenderar inte nybörjare att använda sig av shorting före de har skaffat sig tillräcklig med kunskap om marknaden, samt erfarenhet.