Ett test av glidande medelvärden i det tyska DAX-indexet visar att det lönar sig bäst att använda glidande medelvärden på 1-timmesgrafen. Läs här vår analys som också gör upp med den traditionella gyllene kors-signalen i de stora indexen.

|

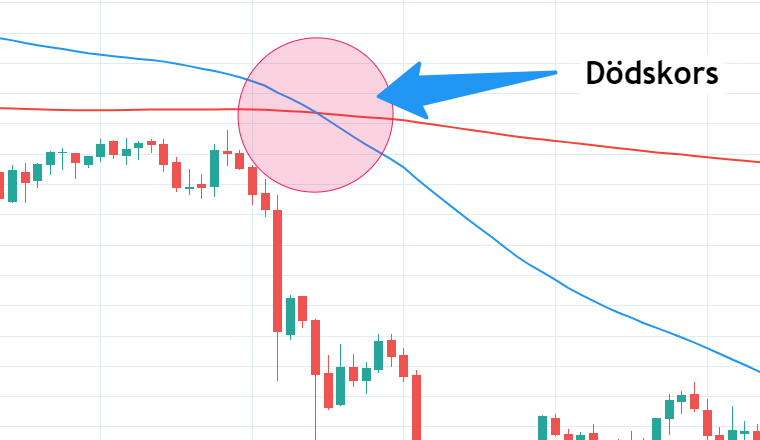

Ett vanligt förekommande begrepp inom teknisk analys är ett så kallat ”gyllene kors” (golden cross). Situationen uppstår när ett snabbt glidande medelvärde (moving average) korsar ett långsammare glidande medelvärde. När detta sker ser en del traders och investerare det som ett tecken på att en upptrend är på gång och det kan vara ett intressant att läge att gå lång i marknaden. Det är nu meningen att positionen ska vara öppen till den omvända situationen uppstår, där det snabba glidande medelvärdet korsar det långsamma, ett så kallat ”dödskors” (deathcross). Här skulle man vanligtvis sälja sin position, alternativ gå kort i marknaden.

Test av det klassiska gyllene korset

För att det ska vara ett ”äkta” gyllene kors/dödskors ska det ske på en dagsgraf med ett snabbt glidande medelvärde på 50 dagar och ett långsamt glidande medelvärde på 200 dagar. Situationen uppstår inte särskilt ofta i de stora indexen och när det sker kan nyheten om detta nå tidningarnas börsredaktioner. ”Nu är uppgången på allvar igång” kan vara en typisk rubrik.

Men är ett gyllene kors över huvudtaget en valid teknisk signal som rent faktiskt kan handlas? Och kan man också använda ett gyllene kors på annat än dagsgrafer med värdena 50/200?

Det klassiska gyllene korset har varit föremål för många analyser, men vad är smartast? Att köpa och sälja marknaden regelbundet när gyllene kors och dödskors inträffar eller helt enkelt bara köpa aktierna en gång och sedan hålla dem i flera år?

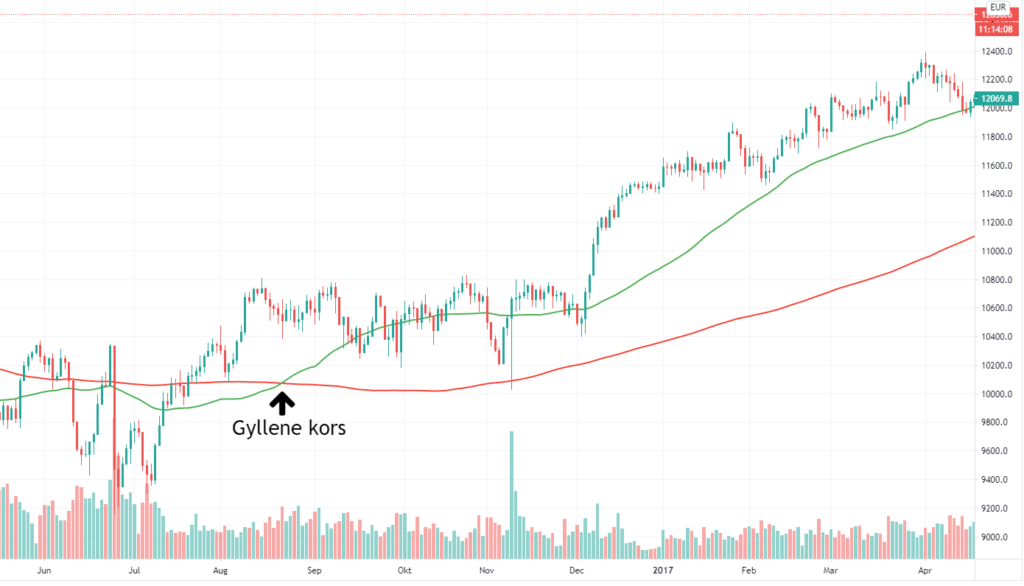

Ett exempel på ett gyllene kors på dagsgrafen i det tyska DAX-indexet. Den gröna linjen är ett 50 dagars glidande medelvärde och den röda är 200 dagar.

En av de mest positiva synerna på gyllene kors-signalen hittar man hos den engelska investeringsportalen Investors Chronicle (som började som pamflett för 150 år sedan). Analytikern Dominic Picarda har testat gyllene kors-strategin i S&P 500-indexet från 1928 och fram till 2012. Han såg att det faktiskt hade lönat sig att köpa efter ett gyllene kors uppstått och sedan sälja igen när det uppstår ett dödskors – eller när man hade fått en förlust på 10% av värdeökningen. Men analysen motsätts av många. Bland andra Jingzhi Huang och Zhijian Huang från Pennsylvania State University of Wisconsin-Milwaukee.

|

År 2014 skrev de två en fördjupande rapport om gyllene kors-strategin och slutsatsen är att strategin i allmänhet INTE fungerar bättre på lång sikt jämfört med en buy and hold-strategi. Anledningen till att många andra analytiker kommer till den motsatta slutsatsen är enligt Jingzhi och Zhijian att gyllene kors-strategin faktiskt ger en bra vinst i vissa index. Men tyvärr bara i teorin. I praktiken är det svårt att få rätt entry i marknaden eftersom det gyllene korset ofta uppstår vid ett marknadsgap där priset hoppar stort i kursen.

Test av gyllene korset som daytrading

Som daytrader ska du vara försiktig med att bara använda en enda indikator som signal för ingång i marknaden. Det finns mycket ”brus” i grafer på korta tidsperioder och du kan snabbt få en falsk signal, exempelvis p.g.a. en nyhet som får marknaden att tillfälligt röra sig kaotiskt. Många daytraders använder dock någon form av glidande medelvärde för att kunna orientera sig på marknaden och avgöra riktningen. Det kan därför vara en vettig idé att testa vilka glidande medelvärden som fungerat bäst de senaste åren.

I följande stycke har vi testat med olika värden i olika tidsperioder. Entry i marknaden sker när det korta glidande medelvärdet korsar det långa, både upp och ner. I testet stänger vi dock inte vår position när de glidande medelvärdena korsas igen. Istället har vi testat med en fast target och stop loss som varieras och anpassas till de olika tidsperioderna. Det ger en lite mer realistisk bild av hur en daytrader skulle handla.

Testet utförs på samma dag, det vill säga att positionen stängs när marknaden stängs, oavsett kurs. Detta görs för att undvika marknadsgap som skulle resultera i ett mycket dåligt resultat.

Testet är utfört i det tyska DAX-indexet från 1 januari 2011 fram till den 25 oktober 2015 i Ninja Trader med IQfeed. Här är de inställningar som fungerar bäst inom varje timeframe:

| Timeframe | Snabbt MA | Långsamt MA | Target/stop* | % profitable | Antal handlar |

| 2 minuter | 20 | 190 | 50/50 | 51,5% | 3139 |

| 5 minuter | 30 | 140 | 50/50 | 50,5% | 1672 |

| 30 minuter | 5 | 170 | 100/100 | 53,5% | 536 |

| 60 minuter | 25 | 190 | 150/150 | 59,7% | 119 |

| 120 minuter | 10 | 130 | 150/150 | 61% | 103 |

Ovanstående analys är inte vetenskaplig men man kan ändå få en aning om effekten av gyllene kors-strategin på de olika timeframes i DAX. Som framgår är signalen inte meningsfull på korta timeframes. Endast i timeframes runt och över 60 minuter når gyllene kors/dödskors-signalen en acceptabel framgångsgrad på ca. 60%. Här måste man dock vara medveten om att slumpmässigheten i resultatet ökar eftersom det finns mycket färre affärer och att gaps ibland kan göra entry svårare.

|

För övrigt ändras inte framgångsgraden om du utvidgar target/stop loss på de olika timeframes. Resultatet ändras inte heller väsentligt om man bortser från den korta glidande medelvärdet och tillåter entry i marknaden när endast priset passerar det längre glidande medelvärdet.

Vi kan i övrigt tillföra att vi har gjort samma test på priset i guld men här har vi inte kunnat hitta en timeframe där denna strategi hade en acceptabel framgångsgrad.

Slutsats och handelsstrategi

Den klassiska gyllene kors-strategin på en dagsgraf med två glidande medelvärden på 50 och 200 dagar ger ingen vinst i sig jämfört med en strategi där du bara köper och håller position under samma period.

En gyllene kors-strategi i DAX med fast target/stop på timeframes under en timme visar ingen signifikant framgångsgrad.

En gyllene kors-strategi I DAX med fast target/stop loss på timeframes runt 60 minuter och över visar en möjlig vinnande potential, åtminstone under perioden 2011 till oktober 2015.

Man bör dock inte använda gyllene kors/dödskors-strategin som en isolerad signal. Men som daytrader kan det vara vettigt att titta på exempelvis en 120-minuters-graf med 2 stycken MA på 10 minuter respektive 130 minuter. Om den snabba MA har passerat den långsamma MA uppåt kan du komplettera med andra tekniska signaler och se om det är läge att gå lång i marknaden. Om det snabba MA har passerat under det långsamma MA kan du se på andra tekniska signaler och om det är läge att gå kort i marknaden.

|