2022 har börsen gått in i en björnmarknad. Denna nedgångsfas minskar generellt investeringslusten och många blir osäkra på hur de ska förhålla sig till aktiemarknaden. Här kan du därför läsa om fem saker att tänka på i en björnmarknad – förhoppningsvis hjälper dem dig med att bättre navigera i denna nya marknadsregim.

1. Volatiliteten gör att dina positioner känns större

Björnmarknader innebär vanligtvis en mer volatil börs än i tjurmarknader. Under den senaste månaden har vi sett en genomsnittlig daglig rörelse i de stora aktieindexen på cirka 2.4%, vilket är mycket större än genomsnittet i 2021 som var 0.9%. Din aktieportfölj har därmed sannolikt sett större rörelser än normalt – både under röda och gröna dagar.

| Mottag våra beprövade trading-signaler – GratisKlicka här |

Detta är viktigt att komma ihåg, eftersom dina dagliga vinst- och förlustsiffror kan påverka dig psykologiskt och därmed dina investeringsbeslut. Många professionella förvaltare och hedgefonder tar denna faktor i beaktning och minskar ofta exponeringen för att hålla den dagliga portföljvolatiliteten nära sitt mål. Som privatinvesterare är du naturligtvis fri att göra vad du vill, men oavsett vad du beslutar dig för så ska du räkna med större rörelser än normalt.

2. Den genomsnittliga björnmarknaden varar i runt två år

Två år syftar här på hur länge den genomsnittliga aktie-björnmarknaden varar. Hittills har den genomsnittliga björnmarknaden i kryptovaluta varit kortare och i genomsnitt varat i cirka nio månader.

Även om björnmarknader tenderar att vara kortare tid än perioder av tillväxt i aktier, är de ofta mer minnesvärda. Detta på grund av att det uppstår mer intensiva känslor hos investerare när marknaden faller, jämfört med när den går upp.

Den senaste tiden har björnmarknaderna blivit kortare och kortare – den som uppstod i samband med corona-kraschen 2020 varade knappt några månader. Vissa tillskriver detta att Fed träder in och ”räddar marknaden” oftare nu än förr, medan andra hävdar att det är tack vare den bättre kommunikationsinfrastrukturen som gör att information kan prisas in mycket snabbare. Men även om trenden går mot kortare och kortare björnmarknader så kan de fortfarande vara mycket längre än man förväntar sig. Så var förberedd på det.

| Gå lång eller kort? Vi rekommenderar tradingplattformen Markets.comKlicka här |

3. Kontanter är en position

Medan inflationen i den amerikanska dollarn för närvarande är hög och ligger på cirka 7-10 % (beroende på vilka siffror du tittar på), förändras inte köpkraften för en amerikansk dollar så mycket från dag till dag. Köpkraften för den amerikanska ETF:en SPY förändras dock VÄLDIGT mycket snabbare per dag, och nyligen har den tappat köpkraft väldigt mycket snabbare.

Det viktigaste i björnmarknader är att du som investerare/trader håller huvudet över vattenytan. Så länge du inte spränger ditt konto kan du leva för att kämpa en dag till. Att fly dåligt presterande tillgångar för kontanter kan här vara ett alternativ.

Detta har också många nyligen gjort. Om man tittar på de stora tillgångsslagen verkar folk fly till kontanter. Obligationer, aktier, guld, krypto – allt säljs för kontanter. I en “Risk off”-miljö kommer vanligtvis konservativa spelare att rotera från risktillgångar som aktier till “säkrare” investeringar som statsobligationer.

Med detta sagt, med den höga inflationen verkar det som att folk hoppar över den 3% avkastningen de kan få i en obligation till förmån för den totala flexibilitet du får med kontanter. Ett annat alternativ för hedging är att blanka tillgångar som du tror kommer att prestera sämre, eller att korta ett bredd aktieindex – och på så sätt jämna ut för nedgångarna i din aktieportfölj.

4. Med tiden går börsen alltid upp – inte säkert att enskilda aktier gör det

Du känner säkert till att börsen historiskt gått upp över tid. När börsen faller kan det kan därmed kan vara en bra idé att passa på att köpa exempelvis indexfonder eller en diversifierad portfölj av robusta aktier.

Vad som dock är viktigt att tänka på är att enskilda aktier inte alltid kommer tillbaka. Se exempelvis på IT-bubblan där många bolag med extrema värderingar aldrig återhämtade sig – och vissa av dem existerar inte ens idag.

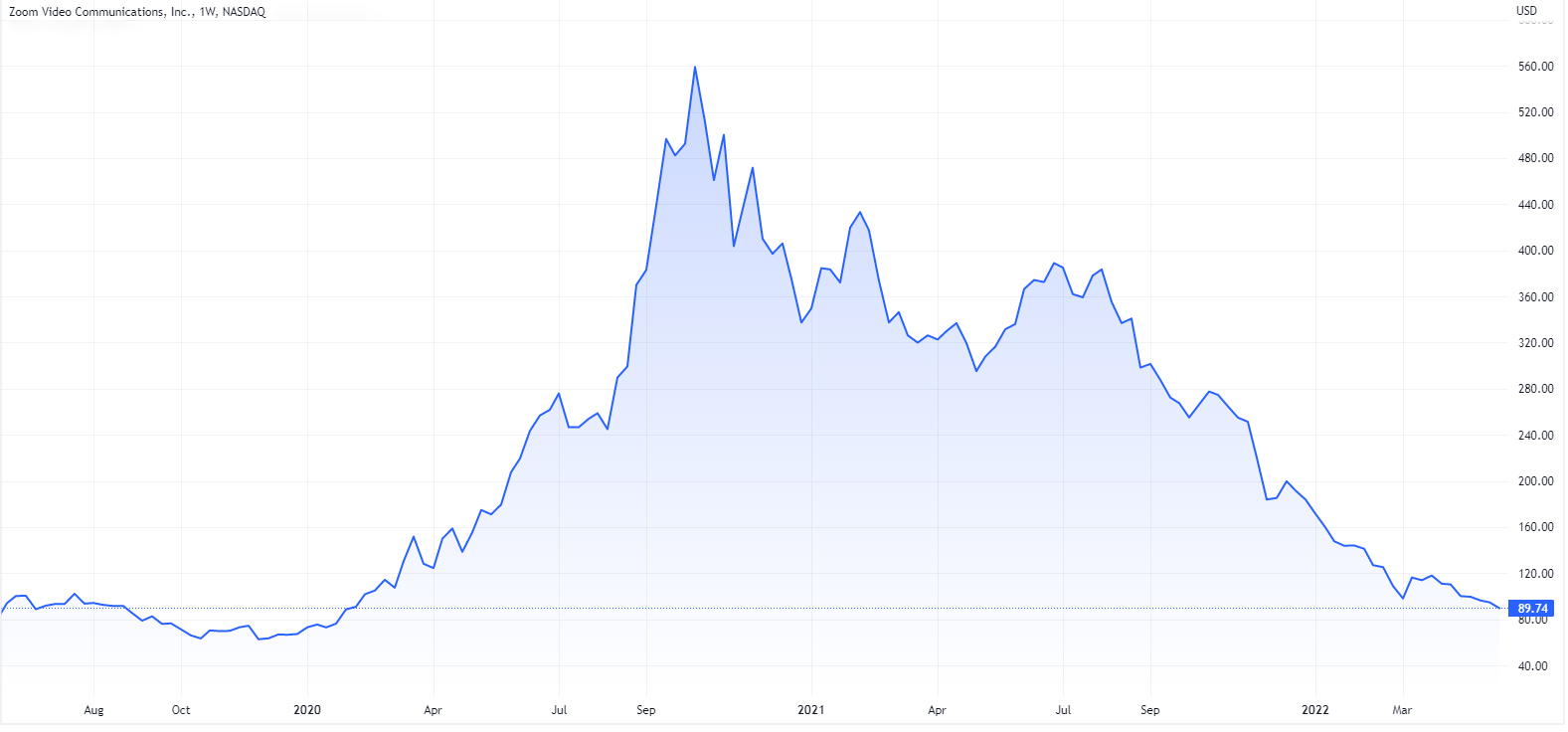

Flera Corona-vänliga aktier som Zoom Video Communication (Zoom) och Peloton såg skyhöga värderingar då Corona-viruset härjade som värst men har efteråt fallit hårt. Det är möjligt att det nu är ”REA” på dessa aktier. Men kom ihåg att det inte finns någon garanti för att de ens kommer att komma i närhet av de gamla topparna.

Nedan ser du kursutvecklingen av Zoom’s aktie de senaste åren. Den steg närmare 500% då corona-viruset spred sig över världen men så fort vaccinationerna påbörjades gick aktiekursen också ner.

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

5. Bottenfiske är svårt

Även om det är vår uppgift som investerare och traders att hitta möjligheter som har en positiv förväntad avkastning, har bottenfiske rent historiskt varit väldigt utmanande. Under kraschen 2020 var många framstående hedgefonder under-hedgade när vi gick in i kraschen och över-hedgade när vi kom ut ur den. Faktiskt gjorde några av de smartaste människorna i världen ett dåligt jobb med att bedöma var botten i aktiemarknaden faktiskt var.

Såvida du inte har en långsiktig strategi som går ut på att snitta in dig och äga tillgångarna i lång tid, så är bottenfiske i björnmarknader extremt svårt. Om du ändå vill försöka dig på detta rekommenderar vi att använda någon av strategierna i denna artikel.

Och kom ihåg. Det viktigaste i en björnmarknad är att överleva. Det väntar alltid en ny tjurmarknad runt hörnet.